O software está a açambarcar o mundo II

Uma outra faceta da forma como o software está a açambarcar o mundo revela-se numa das arenas mais importantes do mundo moderno: os mercados financeiros. Este é o local por excelência onde a materialidade do mundo moderno pode ser observada sem nenhum esforço; não só pelo facto de estarmos a falar de uma actividade que lida com quantidades de forma quase pura, sem qualquer apreço pela essência do que é feito, mas também pelo facto de se poder assistir à compressão das formas básicas da nossa realidade.

Depois de termos publicado o último texto, fomos confrontados com algumas informações sobre uma empresa de gestão de investimentos norte-americana chamada BlackRock. Como sabemos, as sincronicidades não devem ser deixadas ao acaso. Os que de entre nós têm estado atentos à espuma dos dias conhecem este infame antro devido às notícias que têm surgido de que eles serão, em larga medida, responsáveis pela escalada dos preços nos mercados imobiliários. Se isso já seria mau o suficiente, infelizmente é apenas a faceta mais visível de um processo que se encontra em marcha há vários anos.

À data que escrevemos este texto, a BlackRock terá a seu cargo a gestão de activos que representam um valor já superior ao PIB dos EUA, e bastante superior à totalidade das economias da União Europeia. Esta informação deverá ser suficiente para nos fazer parar e pensar como tal é possível. Mas os mais atentos de entre nós já saberão a resposta: graças à existência de software, sob a forma de algoritmos de high-frequency trading (HFT). A plataforma Aladdin, que vem sendo construída a aperfeiçoada pela BlackRock desde o início da década de 90, é a responsável por tornar possível a existência de tal behemote.

A escolha do nome não parece ter sido ao acaso. A história original de Aladdin é, resumidamente, sobre um rapaz sem sorte que encontra algo mágico que muda a sua vida e lhe permite realizar os seus desejos. Já a história deste Aladdin moderno começa com o fundador da BlackRock a ser despedido do seu emprego na alta finança após, no final dos anos 80, acumular perdas de mais de 100 milhões de dólares americanos no banco onde trabalhava; no rescaldo de tal acontecimento, decide fundar a BlackRock, e começar a desenvolver um algoritmo que tomasse por si as decisões sobre quais activos comprar ou vender, e quando o fazer. Não é preciso pensar muito para mapear uma história na outra: o rapaz sem sorte é o nosso fundador, e a lâmpada mágica em questão será o malfadado algoritmo.

Não podemos também deixar passar em branco que exista aqui uma associação à magia. Já outros escreveram sobre a associação entre a técnica e a magia, e portanto não valerá a pena laborar este ponto. Contudo, e ainda relativamente à existência da magia aqui envolvida, é curioso que da mesma história do Aladino tenha surgido a expressão inglesa the genie is out of the bottle, usada para descrever uma situação onde se torna impossível reverter uma situação depois de ela ocorrer. Apesar de não nos parecer que o Aladdin moderno seja um mal irreversível, o custo da sua reversão será o fim da nossa era - e daí que seja fácil pensar que há de facto uma irreversibilidade, pois custa-nos bastante pensar que é possível vivermos num mundo diferente.

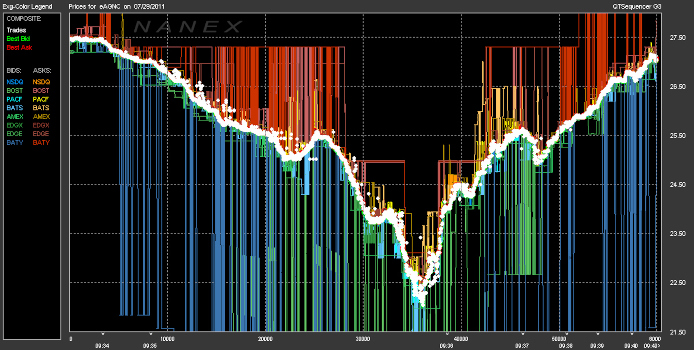

Afastando-nos das considerações de ordem onomatológicas, é importante debruçarmo-nos sobre a parte técnica para percebermos o significado do que está a acontecer. Os algoritmos de HFT poderão ser caracterizados pelas suas necessidades técnicas. Havendo obviamente algumas especificidades dependendo da estratégia que é seguida por quem programa e comanda estes algoritmos, há coisas que se mantêm constantes: a necessidade de ingestão de enormes quantidades de dados financeiros, pois só assim se pode melhorar o desempenho das fórmulas estatísticas onde se baseiam os algoritmos; as necessidades computacionais para processar tais dados, que será o garante de que a análise será feita o mais depressa possível; a necessidade de, fisicamente, estes algoritmos estarem o mais próximo possível dos locais onde se efectuam as trocas financeiras, pois isso garante vantagens de nanossegundos que poderão ser a diferença entre ganhar ou perder dinheiro; a necessidade de estar ligado à rede através de ligações de latência extremamente baixa - ao ponto de já nem a fibra óptica ser rápida o suficiente; e por aí adiante.

Quando falávamos da “compressão das formas básicas da nossa realidade”, falávamos precisamente destas necessidades: o algoritmo ideal será capaz de ingerir, processar, decidir e efectivar a troca de forma instantânea - a compressão do tempo, de modo a que este deixe de ter significado. O algoritmo ideal também terá de comprimir o espaço, e terá de ser capaz de estar em Nova Iorque, Chicago, Londres, Tóquio, ou um outro qualquer grande centro financeiro, tudo em simultâneo. Quando se fala de frequência, e em especial de alta frequência, convém perceber que estamos a falar de um dado número de repetições da mesma acção numa unidade de tempo (em termos matemáticos: # de transacções / nanossegundos); posto isto, torna-se óbvio que o algoritmo ideal terá de ser capaz de efectuar um número de transacções a tender para o infinito, com a unidade de tempo a tender para os zero ns.

Tudo isto aponta para a tendência da concentração que se verifica na realidade. Como estes algoritmos funcionam na margem, e ganham através do volume de transacções efectuadas, as economias de escala irão favorecer as empresas que fizerem a gestão do maior número de activos. No limite, o que irá acontecer é que irão existir alguns (poucos) algoritmos responsáveis pela gestão da esmagadora maioria dos activos existentes, ficando só alguns restos para situações altamente especializadas ou que não possuam liquidez suficiente para que as trocas de alta frequência sejam rentáveis. Estamos portanto perante um caso óbvio do software que verdadeiramente açambarcou o mundo.